Рост неторопливый, но неотвратимый

Мировой рынок программного обеспечения для резервного копирования до последнего времени был довольно статичным. По данным аналитических компаний, его рост за последнее время не превышал нескольких процентов в год. Например, оценка IDC роста в 2018 г. — всего 2,2%. В первой половине 2019-го динамика несколько ускорилась — до 3,1%, по сравнению с аналогичным периодом 2018-го. Во второй половине рынок еще немного прибавил и результат всего года — $9,33 млрд, рост 4%. Аналогичную оценку дает Gartner, по оценке этой компании рынок средств резервного копирования и восстановления увеличился на 2,5%.

Есть и более оптимистичные оценки, особенно в некоторых сегментах. Так, по оценке исследовательской компании Allied Market Research, рынок программного обеспечения для резервного копирования и восстановления в облаке будет расти в среднем на 24,2% в год.

Основные игроки рынка ПО для резервного копирования и восстановления, $млн

| Первое полугодие 2019 г. | Рост в первом полугодии 2019 г. | Второе полугодие 2019 г. | Рост во втором полугодии 2019 г. | Весь 2019 г. | |

|---|---|---|---|---|---|

| Dell Technologies | 757,96 | 5,8% | 779,62 | 5,1% | 1537,58 |

| Veritas | 574,88 | -1,4% | 564,84 | -2,0% | 1139,72 |

| IBM | 547,17 | -6,2% | 538,21 | -0,1% | 1085,38 |

| Veeam | 427 | 22,4% | 478,1 | 20,5% | 905,1 |

| Commvault | 323,62 | -1,1% | 324,06 | -3,0% | 647,68 |

| Другие | 1963,06 | 3,6% | 2053,37 | 9,0% | 4016,43 |

| Всего | 4593,69 | 3,1% | 4738,2 | 5,9% | 9331,89 |

Динамика продаж у ведущих игроков, как видно, очень отличается, у Veeam, Dell и «других» они неуклонно растут, а у остальных лидеров — снижаются.

Распределение рынка «по Gartner» несколько отличается, по оценке этой компании лидером по доле рынка является Veritas, а на «других» игроков приходится существенно меньшая доля, чем у IDC.

Распределение рынка ПО резервного копирования и восстановления

Как повлияет на продажи этого ПО пандемия пока неясно, однако исходя из того, что рынок систем хранения даже в первом квартале года вырос «в терабайтах», а рынок облаков по оценке IDC даже вырастет (хранение в облаке — одна из наиболее востребованных услуг), то можно предположить, что и бизнес, связанный с ПО «хранения и восстановления» пострадает меньше многих других. По прогнозам он продолжит расти на 1-3% в год.

Это неудивительно, поскольку в условиях карантина и перехода многих сотрудников на удаленную работу важность средств резервного копирования существенно выросла, поскольку значительно увеличилась вероятность потери данных из-за ошибок сотрудников или действий злоумышленников

Тенденции на рынке

По словам старшего аналитика Gartner Микако Китагавы (Mikako Kitagawa) во втором и третьем квартале минувшего года на рынке наблюдалось оживление спроса, однако потом наметился спад в связи с дефицитом процессоров (CPU), который негативно отразился на цепочке поставок компонентов.

В результате производители ПК не смогли выполнить в полном объеме заказ бизнеса на обновление корпоративных компьютеров. Аналитики полагают, что спрос на корпоративные ПК будет отложен до 2019 г. — и он будет удовлетворен при условии, что дефицит CPU рассосется.

Также среди тенденций, актуальных для рынка в 2018 г., Китагава отмечает «экономическую неопределенность», сбившую спрос на ПК в некоторых странах. Эта неопределенность затронула в том числе США, где спад спроса на ПК продемонстрировал малый и средний бизнес.

Примечательно также, что перед новогодними праздниками не было ожидаемого скачка потребительского спроса. «Праздничные продажи больше не являются существенным фактором, подогревающим потребительский спрос на ПК», — делает вывод аналитик.

Основным фактором, которому рынок обязан падением, стало именно ослабление потребительского спроса. Если в 2014 г. на потребителей приходилось 49% продаж ПК, то в 2018 г — всего 40%. Стабилизирующим фактором для рынка сейчас является последовательный рост сегмента корпоративных ПК, продиктованный необходимостью менять устройства по мере обновления Windows 10.

Динамика денежных потоков:

За 9 мес 2020 года бизнес IBM сгенерировал общую консолидированную выручку в размере $57.870 млн долларов, в том числе:

- Сегмент Cloud & Cognitive Software (Облако и когнитивное программное обеспечение) — $18 971 млн долл, или 32,8%

- Сегмент Global Business Services (Глобальные Бизнес-услуги) — $12 142 млн долл., или 21%.

- Сегмент Global Technology Services (Глобальный ИТ-услуги) — $20 155 млн долл, 34,83%.

- Сегмент Systems (Системы) — $5 106 млн долл, или 8,8%.

- Сегмент Global Financing (Глобальное финансирование) — $1 497 млн долл, или 2,6%

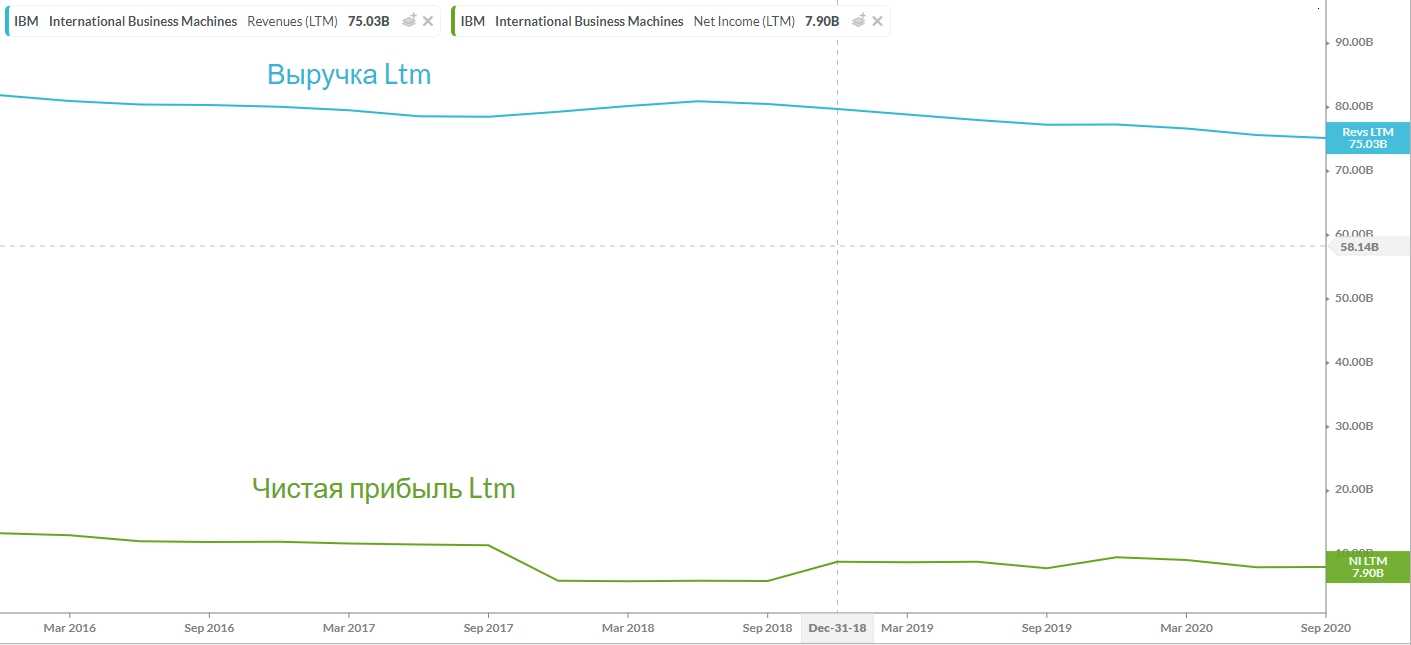

К сожалению, за 9 мес. 2020 года выручка снизилась на 1,84% к аналогичному периоду 2019 г. Но если посмотреть на более широкий исторический интервал, то за 5 лет выручка стагнирует, колеблясь в диапазоне от 75 до 80 млрд. долларов в год.

К сожалению, прибыль, в отличии от выручки, снижается. Еще в 2016 году компания стабильно зарабатывала $11,5-$12,0 млрд долларов в год, а сегодня, по итогам последних 12 мес — $7,9 млрд долларов чистой прибыли.

Если обратиться к коэффициентам в пересчета на 1 акцию, то мы видим, что за 5 лет:

- Выручка снижается темпами по 0,5% в год,

- EBITDA — темпами по 4,4% в год

Другими словами — выручка стагнирует, а EBITDA снижается довольно значимыми темпами, что и настораживает инвесторов. Снижение EBITDA происходит из-за снижения маржинальности бизнеса на фоне растущей конкуренции.

Данные по регионам

Двузначный рост отгрузок аналитики IDC зафиксировали на рынках ПК EMEA (Европа, ближний Восток и Африка) и США. Поставки на рынок последних, по предварительной оценке IDC, превысят 21 млн штук, достигнув показателя образца конца 2009 г.

Канада продемонстрировала самые высокие продажи за последние восемь лет – II квартал 2020 г. ознаменовался сильным спросом на хромбуки как со стороны потребителей, так и организаций. Эксперты отмечают, что канадский рынок ПК растет уже 16 квартал подряд.

Поставки в Азиатско-Тихоокеанском регионе год к году выросли незначительно, однако в сравнении с I кварталом ситуация существенно улучшилась.

В Японии аналитики зарегистрировали спад, однако итоговый результат все равно превзошел прогнозы экспертов.

Хотя в Латинской Америке рынок традиционных ПК во второй четверти 2020 г. в целом и сократился на 4%, продажи ноутбуков, тем не менее, выросли на 10%. Это лучший результат для данного сегмента рынка за последние два года в данном регионе.

Бизнес-лидеры

Ведущим игроком в сегменте бизнес-образования по-прежнему остается «Like Центр». С начала 2020 года компания стремительно наращивала выручку и показала максимальный прирост в четвертом квартале, практически в два раза увеличив показатель третьего квартала. Тем не менее в пятерку лидеров рейтинга компания так и не вошла. Аяз Шабутдинов, основатель «Like Центра», уверен, что будущее сегмента бизнес-образования — за гибридным форматом, когда часть программы реализована в онлайне, но при этом обязательно присутствует и офлайн-коммуникация.

При этом самая популярная бизнес-программа в мире — MBA — все активнее теряет позиции. «В этом году мы выявили падение спроса на основные наши продукты из линейки МВА. В сложившейся ситуации длительное обучение уже не так привлекает клиентов, — отмечают в City Business School. — Сейчас увеличился спрос на краткосрочные курсы и микрообучение конкретным навыкам и компетенциям, а также на обучение по модели подписки».

Экономика образования

Навыки будущего: что нужно знать и уметь в XXI веке

Корпорация знаний

Также рывок под конец года сделал сегмент корпоративного обучения. По словам Дмитрия Зацепина, директора образовательного бизнеса «Актион-МЦФЭР», четвертый квартал стал для компании самым успешным: люди осознали себя в новых реалиях, набрали обороты запущенные в прошлом году продукты по корпоративному образованию для среднего и крупного бизнеса.

Стремительный рост показали программы, позволяющие с нуля освоить новую профессию, отмечает Светлана Кравченко, руководитель «Контур.Школа». В 2020 году компания открыла два новых направления: для специалистов по охране труда и обучение интернет-маркетингу, которое прошли более 9 тыс. новых пользователей.

Заочная ставка

Завершили год с минусом всего три компании — Lingualeo, Modum Lab и Sikorsky Beauty Academy. Последняя, как школа, обучающая офлайн-профессиям в бьюти-сфере, так и не смогла полностью исправить ситуацию после затяжного падения во втором квартале 2020 года. Впрочем, у кризиса оказались и позитивные последствия. Клиенты, которые раньше были готовы получать практические навыки только очно, пересмотрели свои взгляды и начали тестировать новые для себя форматы. По словам генерального директора Sikorsky Beauty Academy Всеволода Бельченко, это позволило расширить аудиторию и активно развивать онлайн-направление.

Цифровые приоритеты

Если для одних игроков массовый переход пользователей в онлайн стал стресс-тестом, то другим позволил вырваться в лидеры. В сумме число студентов школ из топ-10 рейтинга за год выросло в два раза и составило более 14 млн человек. Заметнее всего аудиторию расширили компании, специализирующиеся на цифровых профессиях. Как отмечают в «Нетологии-групп», вошедшей в своем сегменте в тройку лидеров, пик популярности онлайн-курсов пришелся на начало весны: только за март 2020-го аудитория компании выросла на 345%.

«В прошедшем году особенно отметилась потребность в кадрах, которые умеют работать с большими данными, интернетом вещей, дополненной и виртуальной реальностью, — отмечает Марианна Снигирева, исполнительный директор образовательной компании «Нетология». — Цифровая трансформация экономики также стимулирует востребованность бизнес-образования: компаниям нужны цифровые лидеры и управленцы, способные запускать и руководить сложными ИТ-продуктами».

Тем не менее по итогам года лидерство на рынке сохранила школа иностранных языков Skyeng, также возглавлявшая рейтинги 2018–2019 годов. Ей уступил онлайн-университет современных профессий Skillbox, который поднялся с четвертого на второе место. Замыкает тройку лидеров, как и в предыдущем году, образовательная платформа «Учи.ру».

Экономика образования

Как «Учи.ру» зарабатывает на школьных задачках

В целом ресурсы, обучающие цифровым профессиям, продемонстрировали наибольший рост выручки за год — по сегменту она составила около 30% от общей суммы, которую заработали топ-60 в 2020 году. Этому не помешало даже то, что часть этих компаний замедлила рост к концу года.

Финансовое положение компаний

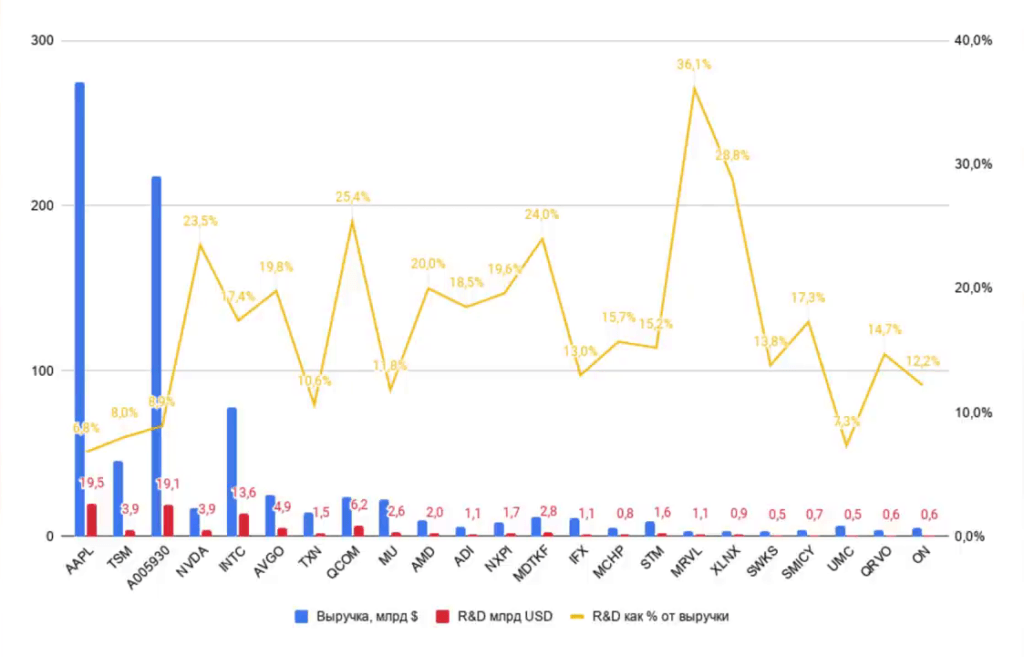

Одним из важнейших финансовых показателей компаний из сектора полупроводников являются затраты на исследования и разработки (R&D). Больше всех в этом бизнесе тратят:

- Apple — 19,5 миллиардов

- Samsung Group — 19 миллиардов

- Intel — 13,6 миллиарда

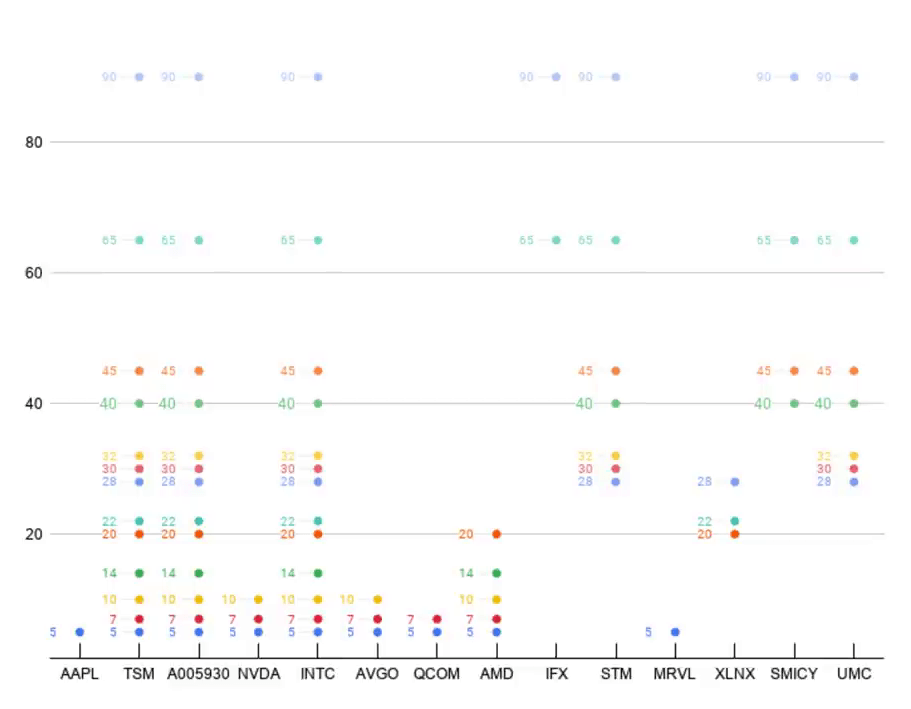

Процент от выручки на R&D

Процент от выручки на R&D

Если мы посмотрим на процент от выручки, который направляется на исследования и разработки, то здесь другие лидеры. Это компании:

- Marvell Technology Group — 36% от выручки

- Xilinx — 29%

Самые низкие значения у следующих компаний:

- UMC

- Samsung Group

- TSMC

В среднем по сектору R&D от выручки занимает приблизительно 17%.

Сравнение R&D от выручки производителей полупроводников со среднеотраслевым значением

| Marvell Technology Group | Xilinx | Среднеотраслевое значение | |

| R&D от выручки (%) | 36 | 29 | 17 |

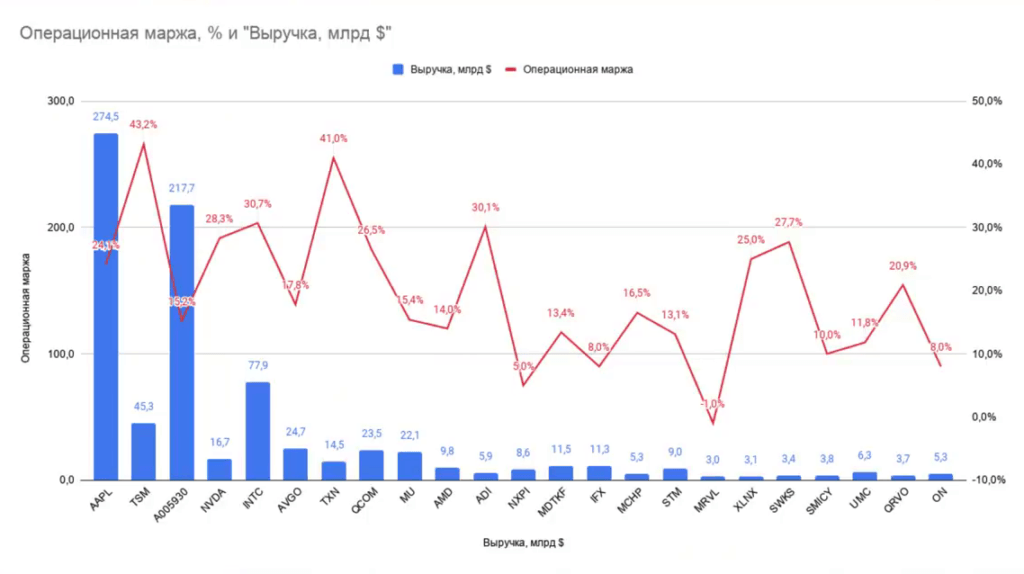

Самую высокую операционную рентабельность здесь показывают компании, у которых есть своё собственное производство.

Операционная маржа и выручка производителей полупроводников

Операционная маржа и выручка производителей полупроводников

Самая высокая операционная маржа в секторе у TSMC — 43%. Также высокой маржой отличаются:

- Intel — почти 31%

- Texas Instruments — 41%

- Analog Devices — 30%

У компании Nvidia Corporation нет своего собственного производства, но при этом она показывает высокую операционную рентабельность в 28%. Это объясняется её технологическим превосходством и доминированием в разработке графических процессоров, которые применяются в следующих сферах:

- игровые ПК

- дата-центры

- современные автомобили

- роботы

- искусственный интеллект

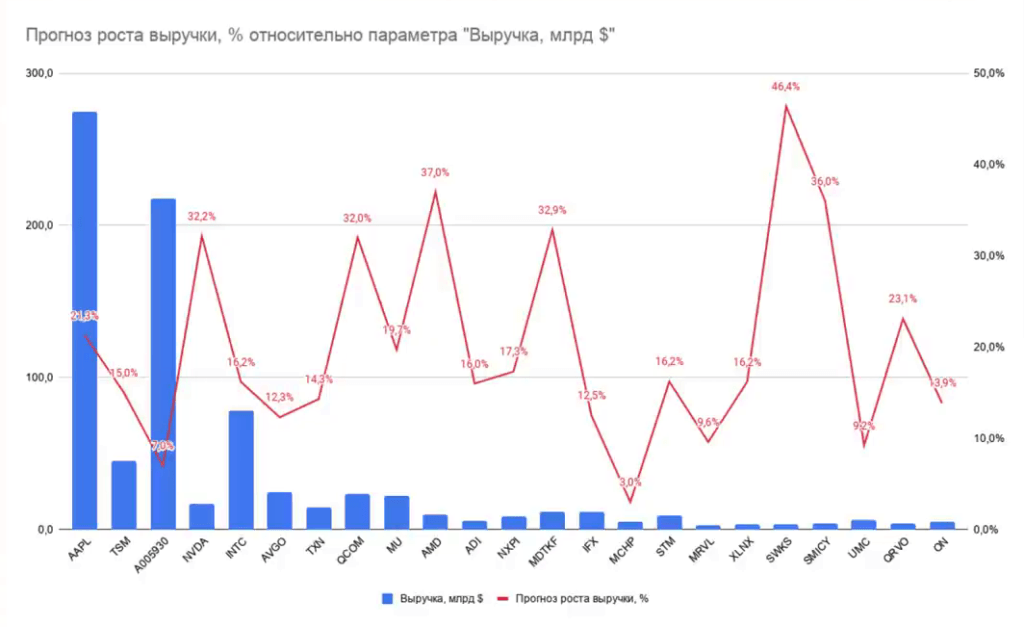

Прогноз роста выручки производителей полупроводников

Прогноз роста выручки производителей полупроводников

По росту выручки самый высокий прогноз у компании Skyworks Solutions — 46%. Рост более 30% ожидается у следующих компаний:

- AMD

- Qualcomm

- Nvidia Corporation

- MediaTek

- SMIC

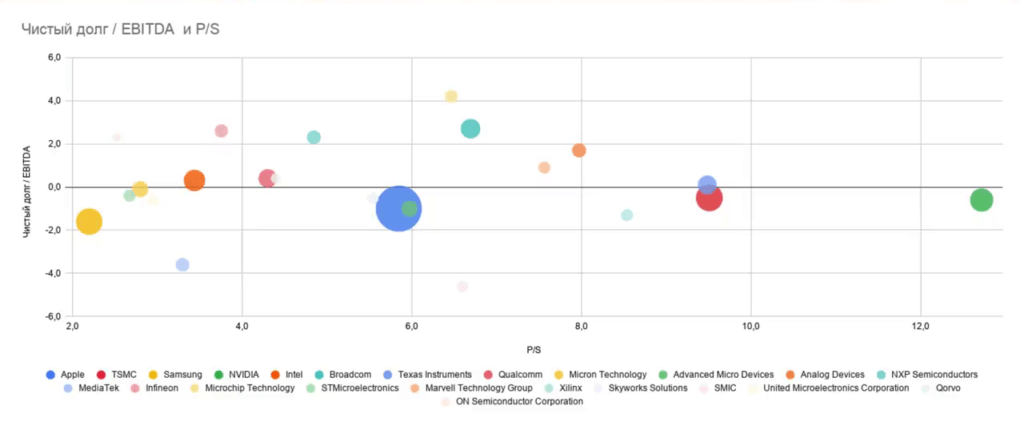

Закредитованность производителей полупроводников

Закредитованность производителей полупроводников

Самая высокая закредитованность у компаний:

- Microchip Technology

- Infineon Technologies AG

- NXP Semiconductors

У всех этих компаний значение чистый долг/EBITDA больше 2. Тогда как в целом по сектору этот показатель — около 0.

Сравнение закредитованности производителей полупроводников со среднеотраслевым значением

| Производители полупроводников | Среднеотраслевое значение | |

| Чистый долг/EBITDA | Больше 2 |

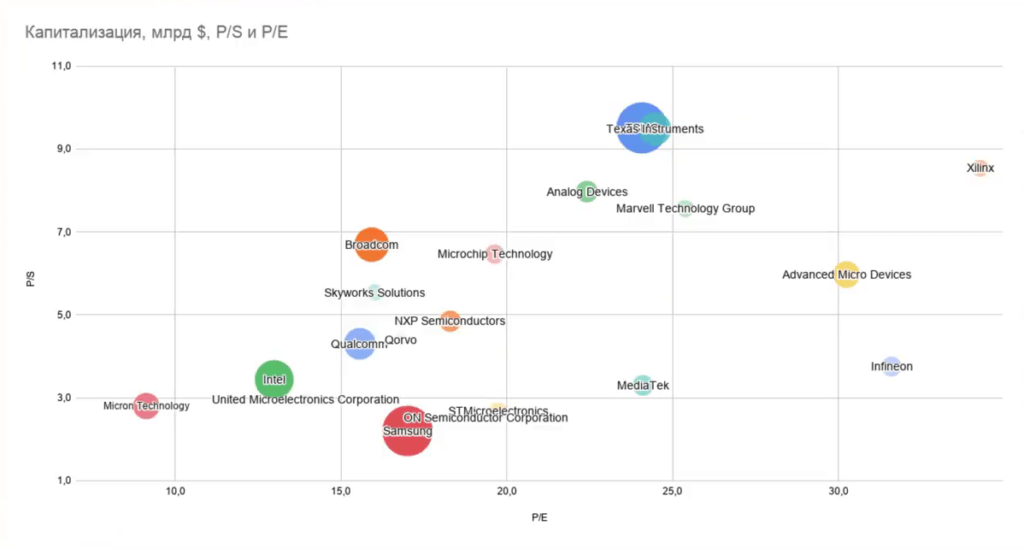

Оценка производителей полупроводников рынком

Оценка производителей полупроводников рынком

По мультипликаторам самыми дешёвыми сейчас выглядят:

- Micron Technology

- Intel

- UMC

TSMC выглядит очень дорогой, особенно по P/S=9,5. У Analog Devices этот показатель равен 8. Высокие P/E у следующих компаний:

- Infineon Technologies AG

- SMIC

В среднем по сектору P/S — 4,5, а P/E — 18,5.

Сравнение PS производителей полупроводников со среднеотраслевым значением

| TSMC | Analog Devices | Среднеотраслевое значение | |

| PS | 9,5 | 8 | 4,5 |

Cohesity DataProtect

Решение DataProtect является частью Cohesity DataPlatform, которая объединяет в себе средства работы с данными, приложения, средства разработки и тестирования, инструменты аналитики и т. д. DataProtect обеспечивает комплексную защиту данных и управление этим процессом на основе политик. Система позиционируется как универсальное решение для резервного копирования, восстановления и репликации данных, защищающее все типы рабочих нагрузок предприятия: виртуальные и физические серверы, базы данных, NAS-хранилища, облачные среды, критически важные бизнес-приложения и т. д.

Как утверждают в Cohesity, DataProtect обеспечивает практически нулевую допустимую точку восстановления (RPO, recovery point objective) и минимальное допустимое время восстановления (recovery time objective, RTO). Такие характеристики решения позволяют восстанавливать данные без потерь и в кратчайшие сроки.

Мультипликаторы стоимости, сравнение с отраслью:

IBM оценена рынком очень дешево — несмотря на высокую дивидендную доходность и усилия компании в передовых технологических разработках, компания не интересна частным Робингуд-инвесторам, двигающие котировки своими рыночными офферами.

При ежегодной EBITDA и FCF в размере $15,3 млрд и $12,65 млрд долларов соответственно, капитализация компании составляет всего 100,6 млрд долл., что дает нам следующие мультипликаторы:

- Price / EBITDA — 6,57х

- Price / FCF — 7,96х, в сравнении со средним по отрасли значением в размере 21х!

Даже если в числителе поставить полную стоимость компании, с учетом наличных и долга (EV) в размере $155,5 млрд долларов, то оценка все равно значительно дешевле отрасли:

- EV / EBITDA — 10,1х, в сравнении со средним по отрасли значением в размере 15,7х

- EV / FCF — 12,3х, в сравнении со средним по отрасли значением в размере 15,6х

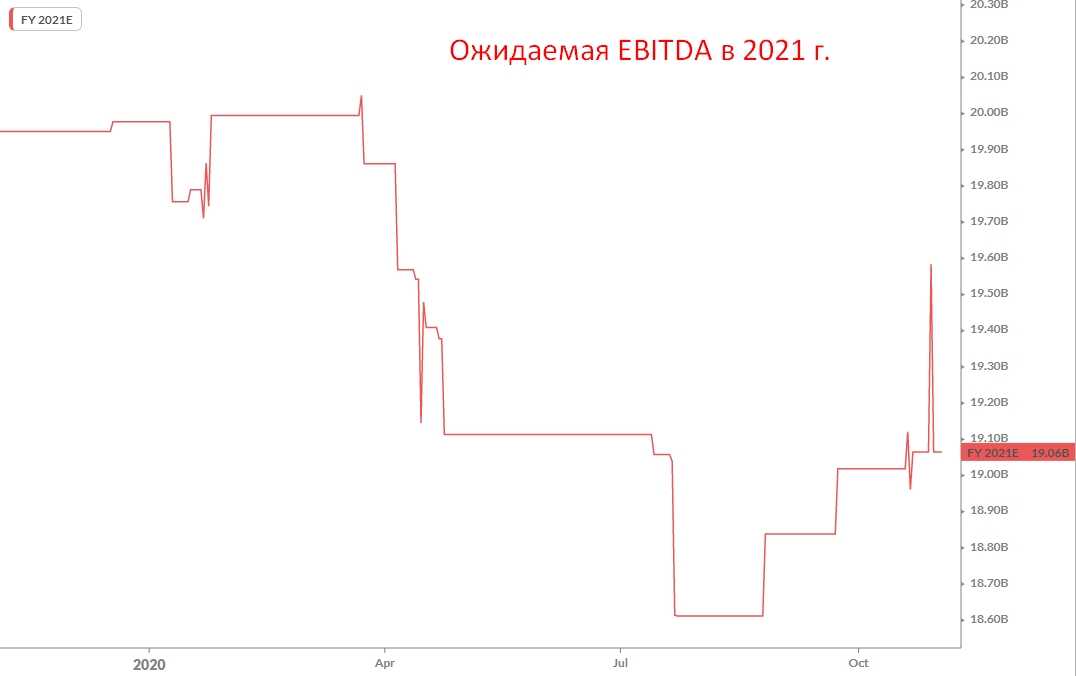

На 2021 год аналитики Уолл-стрит прогнозируют рост EBITDA до 19,06 млрд, что дает нам прогнозный рост на 24,5% за год:

Это дает нам возможность оценить компанию на основе ее EBITDA с учетом ожидаемого роста (модифицированный коэфф. PEG).

Для этого, в числитель поставим значение EV / EBITDA, а в знаменатель — ожидаемый темп роста EBITDA. В такой модели оценки, наилучший результат стремиться к минимальному значению:

Коэфф. = 10,1 / 24,5 = 0,41х.

Это очень привлекательный показатель. Для сравнения, у компании Intel и AMD они составляют 0,51х и 1,35х соответственно.

Но следует помнить, что ключевое условие в данной модели оценки — это исполнение компанией прогноза роста EBITDA.

Ситуация в секторе

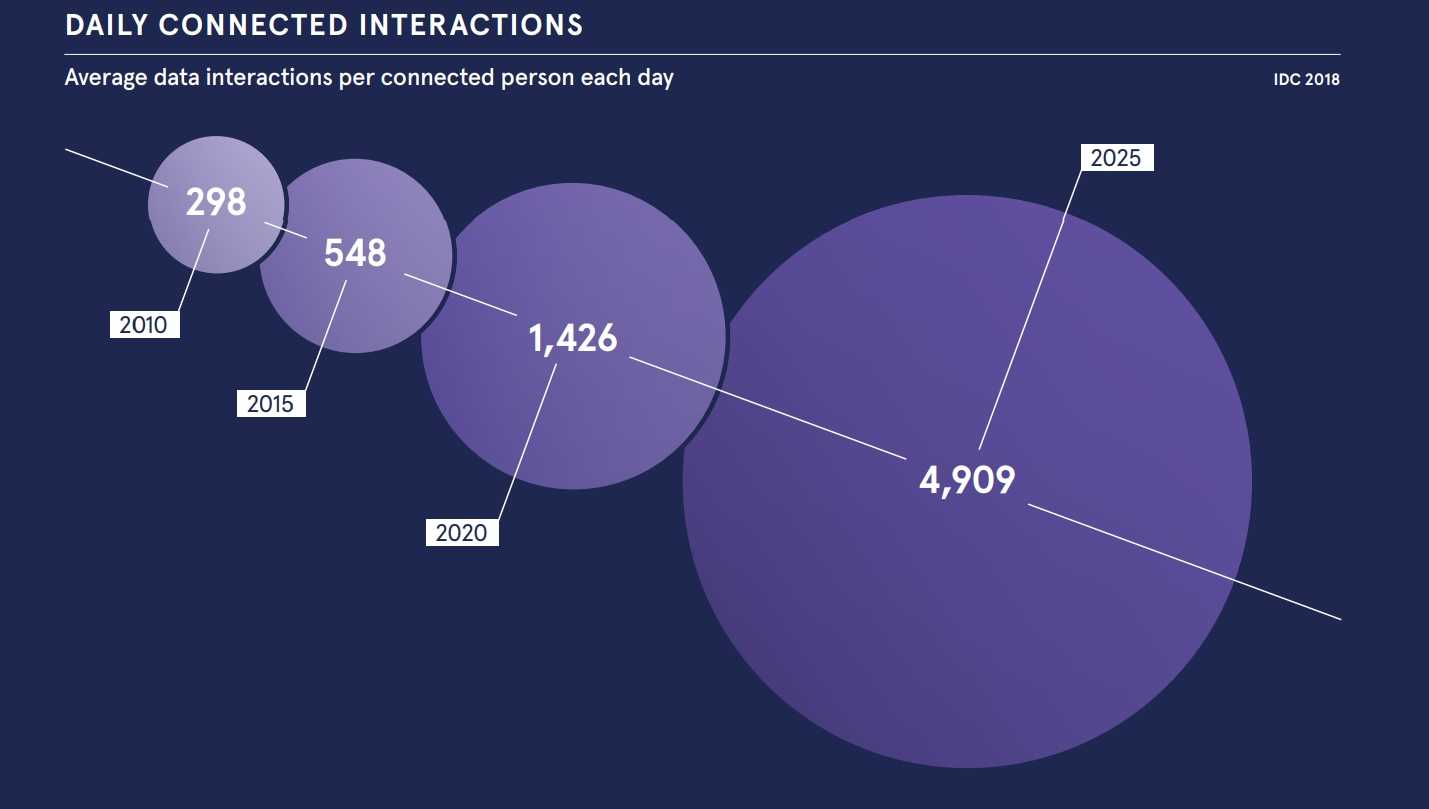

Ситуация в секторе достаточно конкурентна, но в целом очень благоприятна — глобальная цифровизация планеты будет способствовать росту бизнеса IBM, третья часть которого уже представлена быстрорастущими и востребованными в мире облачными сервисами.

По оценкам консалтингового агентства Raconteur, к 2025 году среднее число операций с данными в интернете в день возрастет на 245%, а размер глобальных данных, хранящихся в сети — увеличится в 5 раз. Это предполагает органический и длительный рост доходов компаний, работающих в данной отрасли.

Итоги

IBM приближается к завершению многолетнего преобразования в компанию, занимающуюся облачными сервисами и ИИ. В апреле 2020 года IBM назначила своим генеральным директором Арвинда Кришну — лидера и движущую силу компании в развитии облачных сервисов IBM.

Одним из первых важных шагов Кришны стало стратегическое выделение бизнеса IBM по предоставлению услуг управляемой IT-инфраструктуры. Компания избавляется от этого бизнеса, чтобы сосредоточиться на возможностях развитии рынка облачных сервисов с емкостью в 1 триллион долларов.

Облачная индустрия будет продолжать расти по мере цифровизации планеты, поэтому перспективы IBM, ориентированного на развитие облачных сервисов — достаточно радужны. Просто благодаря тому, что IBM ведет бизнес в сегменте длительного роста — миграции в облако и оцифровки бизнеса — позволит компании нарастить свои доходы и выйти из периода 5-ти летней стагнации.

Текущая оценка IBM сильно занижена, и рост выручки может привести к значительной переоценке акций, тем более — в сочетании с щедрой программой возврата капитала в виде выкупа и увеличения дивидендов.

Ключевой вывод для инвестора заключается в том, что акции IBM остаются дешевыми, но компании необходимо обеспечить стабильный рост выручки, чтобы поднять капитализацию и цену акций.

Рост облачных сервисов — это положительный момент, но еще большая ценность заключается в фокусировке компании на наукоемких технологиях в создании квантовых компьютеров, развитии искусственного интеллекта и аналитических средств обработки больших данных. Предполагается, что это создаст точки роста денежного потока компании в ближайшем будущем.

Commvault Advantage Complete Backup & Recovery

В Complete Backup & Recovery реализована поддержка всех наиболее популярных гипервизоров, включая VMware, Hyper-V, Citrix, RHEL и т.д. Возможен как мгновенный запуск виртуальных машин напрямую из резервной копии, так и восстановление отдельных файлов, дисков, баз данных. Реализована функция трансформации физических систем в виртуальные и миграция ВМ между различными гипервизорами. Возможна также репликация в облака Microsoft Azure и Amazon Web Services.

Технология Live Sync позволяет выполнять инкрементную, асинхронную репликацию образа виртуальной машины на резервную площадку, без остановки работы критически важных систем.

Отличительной особенностью решения, по данным компании, является использование фирменных технологий на основе искусственного интеллекта, которые помогают сохранить высокую производительность решения даже в условиях динамически меняющихся условий и нагрузок.

Обзор рынка полупроводников

Термин «полупроводники» — это общее название для всевозможных:

- центральных и графических процессоров

- чипов в смартфонах и автомобилях

- микросхем для промышленного оборудования

Все чипы можно разделить по их техпроцессу. В зависимости от вида и параметров чипа он будет использоваться в разных индустриях.

На сегодняшний день картина на рынке такая.

Прогноз долей чипов по техпроцессу

Полупроводники от 10 до 20 нанометров — это почти 40% всего рынка. По прогнозам, к 2024 году доля этих чипов упадёт до 26%. Вторые по доле рынка — это чипы по техпроцессу от 180 нанометров — 22%. Следом идут чипы от 40 до 180 нанометров с долей рынка в 22%. Доля полупроводников, изготовленных по 5- и 7-нанометровому техпроцессу, которые используются в новейших смартфонах, видеокартах и процессорах, составляет всего 10%. Но ожидается, что к 2024 году именно они будут занимать самую высокую долю на рынке — около 30%.

Доля полупроводников на рынке в зависимости от техпроцесса

| Виды чипов (нанометров) | Доля рынка (%) | Прогноз по доле рынка на 2024 год (%) |

| 10-20 | 40 | 26 |

| От 180 | 22 | — |

| 40-180 | 22 | — |

| 5-7 | 10 | 30 |

К 2024 году доля чипов с техпроцессом выше 10 нанометров упадёт, потому что будет расти спрос на более передовые разработки.

Новый мировой лидер

В июне 2021 г. китайская Xiaomi стала ведущим мировым брендом смартфонов, обойдя по объему продаж в штучном выражении прежних лидеров Samsung и Apple. Об этом сообщила исследовательская компания Counterpoint Research со ссылкой на итоги своего ежемесячного исследования Monthly Market Pulse Service.

Месячный рост продаж смартфонов Xiaomi по итогам июня 2021 г. составил 26% по сравнению с предыдущим месяцем, что сделало его самым быстрорастущим брендом месяца. По итогам II квартала 2021 г., отмечают в Counterpoint Research, Xiaomi также занимала вторую строчку среди мировых брендов по числу проданных смартфонов, а всего с момента своего создания в 2011 г. компания продала во всем мире порядка 800 млн своих смартфонов.

«С тех пор, как начался упадок Huawei, Xiaomi прилагала последовательные и агрессивные усилия, чтобы заполнить пробел, образовавшийся из-за этого спада, – сказал директор Counterpoint Research по исследованиям Тарун Патхак (Tarun Pathak). – Компания разворачивается на рынках, унаследованных ею от Huawei и HONOR, таких как Китай, Европа, Ближний Восток и Африка. В июне Xiaomi еще больше помогло восстановление рынков Китая, Европы и Индии, а также падение Samsung из-за проблем с поставками».

Спад на рынке ПК

По итогам 2018 г. глобальные поставки персональных компьютеров немного не дотянули до 259,4 млн устройств, что на 1,3% меньше, чем в предыдущем году. Это седьмой год подряд, когда на мировом рынке ПК наблюдается спад, считают аналитики исследовательской компании Gartner. Отдельно в IV кв. 2018 г. на мировой рынок было поставлено чуть более 68,6 млн ПК — это на 4,3% меньше показателя за аналогичный период 2017 г.

В отчете Gartner учтены настольные ПК, ноутбуки и ультрамобильные премиальные устройства типа Microsoft Surface. При этом не учитываются Chromebook и iPad. Данные носят предварительный характер и относятся к тем ПК, которые поставляются по каналам дистрибуции.

Acronis Cyber Backup

Данное решение обеспечивает комплексную защиту физических машин под управлением ОС Windows и Linux, виртуальных машин VMware, Hyper-V, Xen, RHEV, KVM и Oracle VM, а также приложений Microsoft Exchange, SQL, SharePoint и Active Directory.

Обеспечивается автоматическая репликация резервных копий между хранилищами и регулярная проверка целостности данных. Возможна миграция резервных копий между физическими серверами и виртуальными машинами, в том числе — с различными гипервизорами. Встроенные механизмы дедупликации и средств сжатия данных на уровне файлов и отдельных блоков данных, позволяют оптимизировать объем хранилища и нагрузку на сеть.

Для отечественного пользователя может быть существенно, что продукты компании имеют сертификаты ФСТЭК России.

IBM Spectrum Protect

Система способна защитить очень масштабные ИТ-инфраструктуры объемом до 4 петабайт. При этом в сутки может быть принято до 100 терабайт новых и измененных данных. Система позволяет контролировать виртуальные, физические и облачные резервные копии данных из единой точки, обладает развитыми инструментами управления и визуализации процессов. Имеются механизмы автоматического резервного копирования и средства упрощенного восстановления облачных приложений. Реализовано сжатие данных и их дедупликация.

Платформа обеспечивает масштабируемую защиту данных для физических файловых серверов, приложений и виртуальных сред. Имеется возможность управления миллиардами объектов с одного сервера резервного копирования. Здесь реализованы технологии переноса данных на магнитную ленту, в публичные облачные хранилища и локальные СХД. Кроме того, у IBM Spectrum Protect имеются механизмы шифрования данных и защиты их от программ-вымогателей.

Производители полупроводников

Из существующих производителей чипы ниже 10-нанометрового техпроцесса изготавливают:

- TSMC

- Samsung Group

Большую часть произведённой продукции Samsung Group использует для своих собственных нужд. Компания TSMC является 100-% контрактным производителем. Компания выпускает полупроводники исключительно под заказ для самых разнообразных сфер бизнеса.

В данный момент крупнейшим заказчиком у TSMC является компания Apple. Также у тайваньского производителя заказывают чипы компании:

- Qualcomm

- Broadcom

- Intel

Компания имеет самый широкий ассортимент полупроводников. Она производит чипы от 5 до 90 нанометров.

На чипы свыше 200 нанометров больше ориентированы компании:

- STMicroelectronics

- Xilinx

- UMC

Производство чипов в секторе полупроводников

Производство чипов в секторе полупроводников

На данный момент большая часть производителей — это азиатские компании

Ввиду текущей напряжённой обстановки важное значение приобретает наличие фабрик в США

TSMC заявила:

На данный момент остальные азиатские компании, например, UMC, не имеют производства в США. Это слабая точка.

Рынок упал, «отжиматься» будет лишь в 2021-м

В последнее десятилетие мировой рынок инфокоммуникационных технологий рос достаточно стабильно («с перерывом» на падение в 2015-2016 гг.). И, по оценке аналитического агентства Gartner, в период с 2011 по 2019 гг. — на 0,7% в год в среднем, достигнув $3,76 трлн.

Однако в текущем году из-за пандемии COVID-19 ситуация резко изменилась. В период, когда мировая экономика впервые в нынешнем веке столкнулась с проблемой ограничений для бизнеса, карантинов и самоизоляций, спрос населения и предприятий на многие товары и услуги сократился, и мировой ИТ-рынок не стал исключением. В Gartner прогнозируют, что по итогам 2020 г. спад на мировом ИКТ-рынке может достичь 8%, в результате его объем вернется на уровень 2015-2016 гг.

В то же время, как отмечают аналитики, ИТ-сектор даже в условиях пандемии становится серьезной поддержкой для тех предприятий и отраслей, которые не снижают деловую активность в условиях пандемии. Например, с учетом перевода значительной части работников офисов в мире на удаленную работу из-за самоизоляции или карантинных мер, продолжает и будет продолжать расти спрос на услуги современных коммуникаций, «облачные» технологии, услуги в области информационной безопасности.

В 2019 г. самым большим сегментом рынка был сегмент коммуникационных сервисов, его объем в 2019 году агентство Gartner оценивает почти в $1,4 трлн.

В этом году, как ожидается, упадут все сегменты рынка. Но восстановительный рост в 2021 г. также будет неравномерным. Скажем, в регионе Европа, Ближний Восток и Африка спрос на коммуникационные услуги увеличится на 2,2%, а на устройства — только на 1,7%. А совокупные расходы на ИТ в 2021 году могут вырасти на 2,8%.

Новый лидер рынка ПК

По итогам II квартала 2020 г. в глобальные лидеры рынка традиционных персональных компьютеров вырвалась компания HP, опередив Lenovo. Об этом сообщили аналитики International Data Corporation (IDC) со ссылкой на данные ежеквартального мониторинга Worldwide Quarterly Personal Computing Device Tracker.

HP с апреля по июнь 2020 г. удалось отгрузить 18,082 млн единиц техники (25% рынка), что на 2,716 млн ПК больше, нежели за аналогичный период 2019 г. Продажи Lenovo, в свою очередь, выросли с 16,214 млн штук до 17,411 млн штук, однако доля компании на рынке при этом снизилась с 24,1% до 23,6%.

Тройку лидеров, как и годом ранее, замкнула Dell. Компания нарастила поставки с 11,606 млн до 12,010 млн штук, но доля американского вендора на глобальном рынке при этом все равно уменьшилась с 17,9% до 16,6%.

На четвертой строчке по итогам II квартала 2020 г. расположилась компания Apple. Поставки «яблочных» ПК в штуках выросли с 4,112 млн (6,3%) до 5,594 млн (7,7%). Acer также нарастила продажи – с 4,28 млн до 4,828 млн ПК, однако это спасло ее от вытеснения на пятую позицию в рейтинге IDC.

Крупнейшие мировые поставщики традиционных ПК по итогам II квартала 2020 г. (поставки в млн шт)

| Компания | Поставки во II квартале 2020 г. | Доля рынка во II квартале 2020 г. | Поставки во II квартале 2019 г. | Доля рынка во II квартале 2019 г. | Рост во II квартале 2020 г. относительно II квартала 2019 г. |

|---|---|---|---|---|---|

| 1. HP Inc. | 18,082 | 25,00% | 15,366 | 23,60% | 17,70% |

| 2. Lenovo | 17,411 | 24,10% | 16,214 | 24,90% | 7,40% |

| 3. Dell Technologies | 12,01 | 16,60% | 11,606 | 17,90% | 3,50% |

| 4. Apple | 5,594 | 7,70% | 4,112 | 6,30% | 36,00% |

| 5. Acer Group | 4,828 | 6,70% | 4,285 | 6,60% | 12,70% |

| Прочие | 14,337 | 19,80% | 13,42 | 20,60% | 6,80% |

| Всего | 72,261 | 100,00% | 65,003 | 100,00% | 11,20% |

Напомним, что к традиционным ПК в IDC относят настольные компьютеры, ноутбуки и рабочие станции. Продажи планшетов и x86-серверов при подсчете аналитиками компании не учитываются.

Как себя чувствуют гиганты

По итогам 2019 года в 15 крупнейших ИТ-корпораций мира по объему годовой выручки входили следующие транснациональные гиганты:

Больше половины, 9 из 15 мест в данном рейтинге (причем четыре места в первой пятерке) занимают американские корпорации. Совокупная выручка семи крупнейших корпораций ИТ-сектора США превышает $1 трлн, а суммарная выручка пяти американских корпораций с самыми дорогостоящими брендами, нередко вместе называемых в западных СМИ «FAAMA» или «FAAMG» (Facebook, Amazon, Apple, Microsoft и Alphabet, более известная в мире под своим флагманским брендом Google), в 2019 году составила $900 млрд и почти равнялась годовому ВВП Нидерландов.

Как устроены российские UC-платформы

ПО

Пандемия очень по-разному сказалась на бизнесе лидеров ИКТ-рынка. Так Amazon смогла увеличить выручку за первые 9 месяцев года на 35% по сравнению с результатом 2019 г. Что неудивительно, компания более половины выручки, 57%, получает от интернет-торговле, которой пандемия и связанный с ней карантин пошли на пользу. Выручка Facebook, практически полностью полученная от рекламы в интернете, за тот же период выросла на 17%, у Alphabet (компании со схожей моделью бизнеса) — на 8,5%.

Несколько хуже идут дела у компаний, продажи которых завязаны на продажи «физических» продуктов, но дела у лидеров рынка идут по-разному. Так, выручка IBM уменьшилась на 3,8% по сравнению с 9 месяцами 2019 г, а у Huawei (при всем оказанном на нее давлении со стороны США) — выросла на 9,9%.

Впрочем, нынешние трудности (включая упоминавшееся падение рынка на 8% и восстановление в 2021 г.) гиганты, скорее всего, переживут легче остального рынка, успешно эксплуатируя известность своих брендов и проявляя достаточную гибкость к внешним экономическим и политическим вызовам.

Выводы

У всей индустрии огромное количество драйверов для продолжения роста:

- искусственный интеллект

- нейросети

- автопилоты в автомобилях

- 5G

Всё это не сможет продолжить своего развития без полупроводников.

Сейчас самый крупный и дорогой игрок на рынке — это компания TSMC. Самые дешёвые компании на данный момент — это:

- Micron Technology

- Intel

- UMC

Компании с самой высокой маржой — это:

- TSMC

- Texas Instruments

- Intel

- Analog Devices

Больше всех денег на новые разработки тратят:

- Apple

- Samsung Group

- Intel

Самая высокая доля R&D от выручки — у очень интересной компании Marvell Technology Group, которая считается «тёмной лошадкой».

Сектор сложный и интересный. Мне кажется, что индустрия полупроводников очень перспективная. Наша экономика никуда от неё не денется в ближайшее время. Это совершенно точно. Поэтому такие компании в портфеле нужно иметь.